Тесты цифровой техники

|

|

|

|

J’son & Partners Consulting: основные тенденции и перспективы развития транспортных сетей Backhaul в России и в мире

05.09.2013 08:56

версия для печати

Определение сетей Mobile Backhaul Классическая транспортная сеть оператора мобильной связи состоит из двух основных сегментов:

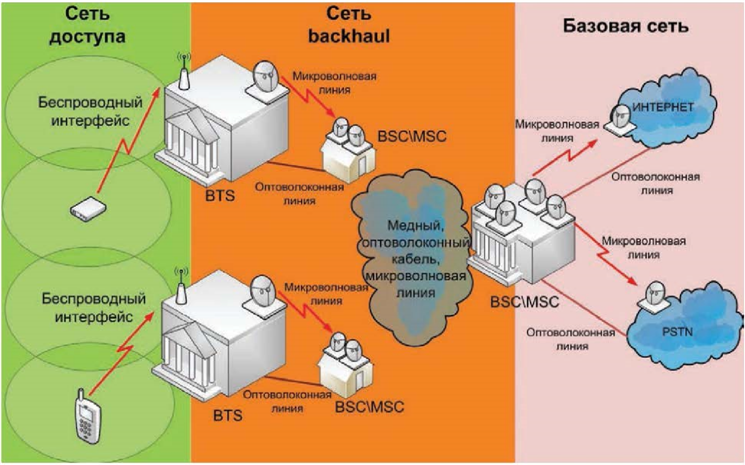

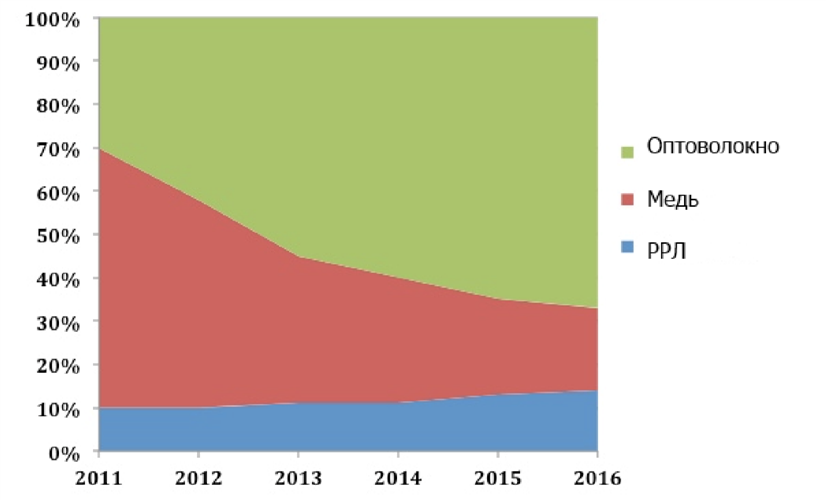

В иерархии телекоммуникационных сетей сети backhaul занимают позицию промежуточного звена («средней мили») между базовой сетью (Core Network) и малыми подсетями на «краю» всей сети. Рис. 1. Иерархия сетей: сеть доступа, сеть backhaul и базовая сеть Источник: Коммуникации и Сети. Телеком По мере совершенствования технологий радиодоступа (от сетей второго и третьего поколения – к четвертому) узкие в отношении пропускной способности участки сетей смещаются в направлении от радиоинтерфейса в сторону транспортной распределительной сети. Быстрый рост трафика мобильного ШПД при переходе к новым высокоскоростным сетям HSPA+ и LTE является одним из главных побудительных мотивов для операторов для увеличения инвестиций в сети Mobile Backhaul. Так, по оценке «МегаФона», к концу 2012 г. около 100 тыс. абонентов 4G оператора (всего 0,5% от количества пользователей мобильного интернета) генерировали 5% всего трафика передачи данных в России. Очевидно, что LTE-абоненты потребляют существенно больше трафика по сравнению с абонентами 2G/3G. Например, в мае 2013 г. абоненты 4G в Иркутской области скачивали в среднем 4 ГБ данных в неделю, в то время как абоненты 2G – 52 МБ, а 3G – 387 МБ. По оценке J’son & Partners Consulting, в 2012 г. суммарный российский трафик мобильной передачи данных увеличился на 123% и составил 550 ПБ[1]. По прогнозам, этот показатель за период с 2011 г. по 2016 г. увеличится в 12,8 раз – до 3 160 ПБ. Объем и технологическая структура рынка По оценке Infonetics Research, за счет активного развертывания сетей HSPA/HSPA+ и LTE мировой рынок Mobile Backhaul для макросот превысил в 2012 г. показатель $8 млрд, что на 7% больше показателя 2011 г. Для сравнения: в 2008 г. аналитики оценивали это рынок примерно в $5 млрд . По оценке Infonetics, самым емким сегментом мирового рынка Mobile Backhaul в 2012 г. стал сегмент микроволнового оборудования. При этом следует учитывать региональную специфику. Например, в США доля радиорелейных линий (РРЛ) занимает незначительную долю (около 10%) и по прогнозам этот показатель до 2016 г. увеличится очень незначительно. При этом резко сократится доля медных линий, прежде всего, за счет перехода на ВОЛС, которые являются наиболее предпочтительными для подключения базовых станций 4G (Рис. 2). Рис. 2. Структура рынка Mobile Backhaul в США, 2011-2016

Источник: iGR, 2012

В России операторы «большой тройки» и «Ростелеком», строящие сети 4G, также отдают предпочтение оптике и активно подключают базовые станции по IP. Российский рынок Mobile Backhaul В условиях быстрого роста трафика мобильной передачи данных и развития сетей 4G/LTE, работая над улучшением качества связи, крупнейшие российские операторы активно продолжают модернизировать свои распределительные транспортные сети. В частности, «ВымпелКом» заменяет РРЛ на ВОЛС в тех местах, где это возможно, а там где нет такой возможности, на смену устаревшим радиорелейным линиям приходят современные высокоскоростные РРЛ. Кроме того, вместе с модернизацией оборудования меняется и сама технология предоставления каналов связи до базовых станций - происходит переход от традиционных TDM-каналов к выделенным Ethernetканалам, что позволяет более эффективно использовать полосу пропускания транспортной сети и обеспечивает возможность дальнейшего развития сети (например, внедрение технологий HSPA+ и LTE). К концу 2 квартала 2013 г. 63% базовых станций 3G «ВымпелКома» было подключено по высокоскоростным оптическим и радиорелейным каналам; планируемый показатель к концу 2013 г. – 80-90%. У МТС 90% сайтов было подключено по IP-каналу к концу 2012 г., у «МегаФона» - 57% городских и 12% остальных базовых станций было подключено по оптике. Протяженность оптоволоконной сети Backhaul оператора в конце 3 квартала 2012 г. составила более 27 тыс. км. «Ростелеком» строит все свои 3G-сети по модели LTE-Ready, которая в дальнейшем при минимальных доработках позволит развернуть полноценный 4G, а также отдает предпочтение оптоволоконным каналам. Большинство базовых станций Tele2 Россия подключено по радиорелейным линиям, в то же время, закупаемое последнее время современное радиорелейное оборудование позволяет осуществить плавный переход от TDM-каналов к IP-каналам.

Прогнозы Как следует из оценок и прогнозов Infonetics Research, в 2012-2017 гг. мировой рынок Mobile Backhaul для макросот будет расти с совокупным среднегодовым темпом роста (CAGR), равным 2,4%, и к концу прогнозного периода превысит $9 млрд. При этом, несмотря на рост популярности ВОЛС, микроволновое оборудование – самая большая статья расходов операторов на распределительные транспортные сети в 2012 г., - продолжит доминировать. По прогнозам Infonetics, к 2017 г. на микроволновое оборудование придется 56% доходов рынка Mobile Backhaul для макросот. Благодаря активному развертыванию сетей LTE будет быстро расти и рынок оборудования миллиметровых волн – как в сегменте макро-, так и малых сот. Как ожидается, он удвоится в 2013 г. по сравнению с 2012 г., а к 2017 г. приблизится к отметке $600 млн. В общем объеме рынка Mobile Backhaul будет расти доля оборудования Mobile Backhaul для малых сот, развертываемых вне помещений (outdoor) – за ближайшие 5 лет суммарный объем продаж такого оборудования составит около $5 млрд. Рынок оптоволоконных решений для транспортных сетей малых сот также ожидает рост с 2012 по 2017 г. Их доля, по прогнозам, увеличится с 7% в 2012 г. до 24% в 2017 г., прежде всего, за счет таких крупнейших рынков как Китай и Северная Америка, где выбор делается в пользу волокна во многих случаях. При этом, по прогнозам Strategy Analytics, сделанным для Tellabs (крупного вендора сетевой инфраструктуры) к 2017 г. во всем мире операторы недоинвестируют в сети Backhaul $9,2 млрд, а дефицит сетевой емкости Backhaul составит 16 ПБ.[2] При этом наиболее остро эта проблема возникнет в Азиатско-Тихоокеанском регионе (АТР), где дефицит емкости к концу прогнозного периода составит 9,4 ПБ, а дефицит инвестиций - $5,3 млрд.

[1] петабайт (ПБ), 1 ПБ равен примерно 1015 байт или 1 млрд гигабайт (ГБ) [2] Петабайт, 1015 байт, 1000 терабит. Редактор раздела: Александр Авдеенко (info@mskit.ru) Рубрики: Интернет Ключевые слова: операторы фиксированной связи, волс, волоконная линия

наверх

Для того, чтобы вставить ссылку на материал к себе на сайт надо:

|

|||||||||||||||||||||

А знаете ли Вы что?

NNIT.RU: последние новости Нижнего Новгорода и Поволжья05.02.2026 Новгородская область перевела СЭД «Дело» на российскую платформу 16.01.2026 RUTUBE запускает новую систему привилегий для авторов контента 16.01.2026 Как россияне провели каникулы с сервисами Яндекса 16.01.2026 VK Видео проанализировал контентные предпочтения россиян в новогодние каникулы

|

||||